2つのアプローチ

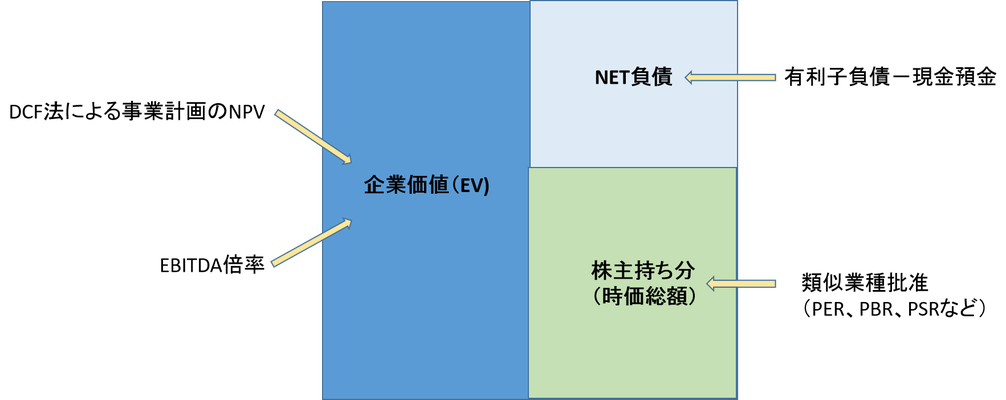

今回のテーマは株価算定ですので話を戻しますと、株価を算定するためにはその総額である時価総額を求めることになります。これには、時価総額を直接求めに行く方法と、企業価値(EV)を求めてからNET負債を引いて求める2つのアプローチがあります。以下それぞれについて説明します。

EVの算定方法(DCF)

はじめに、企業価値(EV)を求めてからNET負債を引いて求めるアプローチから説明します。

いまこの時点でのEVといった時の時間軸は何でしょうか。今日店じまいして、いまある財産を処分するということであれば、今この瞬間の清算価値がEVです。しかし、企業というものはゴーイングコンサーン、つまり今後将来にわたって事業を継続していくという前提に立っています。 従って将来稼ぐであろう収益を全て合算しないと本来の企業価値は出てきません 。

将来の100万円は今いくら?

ここで、貨幣には時間的価値というものがあります。現在の100万円と10年後の100万円は違うというものです 。100万円の札束をタンスにしまっておくだけでは、今も10年後も100万円のままですが、合理的な行動をとるという前提に立てば、その100万円を何らかの形で運用するはずです。例えばこれを銀行に預けておけば、10年分の利息がつきます。つまり、現在の100万円は10年後には例えば101万円になっていることになります。逆方向で考えると、10年後の100万円というのは、現在の価値に引き直すと、例えば99万円ということになるわけです。

割引現在価値の計算

この考え方に即して将来にわたって獲得できるキャッシュフローを現在の価値に引き直して計算する「現在価値への割引計算」というものを行います。こうして計算された割引現在価値(NPV)が本来あるべきEVになります。

とは言っても、将来にわたって獲得できるキャッシュフローなど誰にも分かりません。予測するしかないのです。この予測は事業計画の形で表現されます。しかし、未来永劫にわたって計画を作ることはできませんし、誰もそんなものは信じません。せいぜい3年~5年程度の中期事業計画が関の山です。それでもこの中期事業計画が最も頼りになる情報ということになります。この中期事業計画から割引現在価値を算出する方法をDCF法(ディスカウント・キャッシュフロー法)といいます。IPOに纏わる一連の株価算定では欠かすことのできない重要な方法です。

リンク:上場のための中期経営計画

EVの算定方法(EBITDA倍率)

小規模のM&Aの時など、能力的・時間的に信頼性のある中期事業計画が作れないという場合もあります。その場合に、簡便的な指標としてよく用いられるのがEBITDA倍率と呼ばれるものです。EBITDA(イービットダ、イービットディーエイ)とは、利払い税引前減価償却前営業利益のことですが、概ね営業利益に減価償却費を足したものに等しくなります。将来にわたって安定的な一定の利益を計上し続けるような企業の割引現在価値を算出すると、それはEBITDA倍率3倍、つまりEBITDA 3年分の金額に近似します。これがEVということになります。将来の事業拡大がないような事業であれば倍率は低くなりますし、急激な成長を遂げるようなベンチャー企業であれば10倍にも20倍にもなります。IPOの過程でEBITDA倍率方式のみで株価を算定することはないと思いますが、DCF法の検算の手段として覚えておくとよいでしょう。

EVが算定されたら、ここからネット負債を引けば、時価総額が算定されます。

時価総額の算定方法(PERマルチプル)

もうひとつのアプローチは、時価総額を直接求めに行く方法です。 PERマルチプルといって、上場企業の中から自社に類似している企業を特定し、その株価と利益の関係を当てはめて自社の時価総額を直接算定します。 新規上場の際の公開価格の算定などではこの方法が用いられます。 この方法が適しているのは、上場会社の中に類似企業がある場合です。単に業種、業態、規模などが似ているだけでなく、上場企業並みの経営能力(ガバナンスや管理体制など)も備わっていることが望まれますので、発展途上のスタートアップ企業などには適用が難しい場合があります。

また、 PER は株価が1株当たり当期純利益の何倍になっているかという指標ですから、赤字企業に使用することは不可能です。そのため、PERに代えてPSR、つまり売上高と株価の関係を指標とする事例も散見されますが、プラットフォーム型ビジネスなど一部の事業を除き、指標としては不適切な場合も多いようです。

コメントをお書きください